Ett candlesticks är ett boxdiagram som beskriver prisrörelsen över tid.

Det är en kombination av linje- och boxdiagram. Varje stapel representerar prisförändringen över en viss tid. Används oftast i teknisk analys av aktier.

Candlestick tros ha utvecklats av Munehisa Homma, en japansk finanshandlare. Dessa introducerades i västvärlden av Steve Nison i boken, Japanese Candlestick Charting Techniques. Det finns flera olika enkla och sammansatta candlesticks med häftiga namn. Det viktiga är inte att lära sig namnen utan att kunna känna igen dem i ett större diagram och dra rätt slutsatser. Eftersom många namn och uttryck är på engelska så kommer jag att använda dessa namn och uttryck nedan.

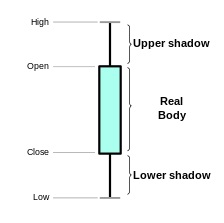

Hur Candlestick ser ut

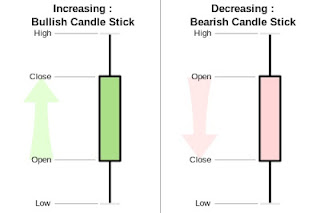

Moderna candlesticks på nätet brukar oftast färgas för att bättre åskådliggöra variationerna. Se ovan.

Candlestick mönster

Ovan är ett ganska enkelt mönster men det finns mer komplexa och svårtydda mönster som har identifierats sedan metoden började användas. Dessa mönster kan vara färgade för att se dem bättre.

Candlestick visar mycket information, stängningskurs, öppningskurs, absolut högsta pris, absolut lägsta pris för den valda perioden. De visar även hur priset beror på föregående box. Bra tidsperiod kan vara 5 minuter.

Candlestick ger bra information för beslut för köp av aktier. När boxen är vit högt upp jämfört med andra boxar så är köparna bullish.

Heikin Ashi candlesticks

- Open = (öppning av föregående + stängning av föregående)/2

- Close = (öppning+högst+lägst+stängning)/4

- High = max högsta, öppning, eller stängning (beroende på vilken som är högst)

- Low = lägsta, öppning, eller stängning (beroende på vilken som är lägst)

Doji

Doji är ett ofta förekommande mönster i candlesticksdiagram. Känns igen på dess lilla body, där öppning och stängning är nästan lika. Det har varit lite handel i denna aktie.

Indikerar att det är en osäkerhet på marknaden. Finns det ingen tydlig tendens på marknaden är dojin inte så vanlig. Förekommer den i en uppåtgående trend visar detta att köparna håller på att förlora förtroendet medan den i en nedgående trend visar att säljarna förlorar förtroendet.

Olika dojis, sett från vänster.

Neutral. Öppning och stängning är lika.

Long-legged. Stor osäkerhet i den framtida riktningen.

Gravestone. Lång övre svans. Visar att vi kan ha nått en gräns, vändning.

Dragonfly. Lång undre svans. Visar att vi kan ha nått en gräns, vändning.

Doji är en indikation på vändning. Säkrare desto större volym som tradas. Om marknaden är i en upptrend och handlas högre än föregående tre dagar så är det en stor risk för en nedåttrend föäljande dagar. På samma sätt, om det varit en nedtrend och säljs för allt lägre så kan det komma en upptrend följande dagar.

Hammer

När du ser en hammer i en nedtrend så är detta ett tecken på vändning. Den långa svansen visar att säljarna hade kontrollen till en början men köparna tog över marknaden och pressade priset upp till nästan dagshögsta.

När detta mönster upptäcks väntar många på att nästa period ska öppna högre än föregående periods stängning för att säkerställa att köparna har kontrollen.

Hanging man

Hanging man hittas i bearish candlestick. Består av en ensam candle. Har en lång undre svans och en kort body med en liten eller ingen övre svans. För att vara säker måste den undre svansen vara 2 gånger så lång som bodyn.

Inverted hammer

Inverted hammer hittas i bullish mönster. Som namnet antyder så ser det ut som en upp och nervänd hammer. Inverted hammer finns i nedtrender.

Mönstret består av ett candle med en liten underkroppen och en lång övre svans som är minst två gånger så stor som den korta underkroppen. Kroppen bör vara i den lägre delen av byteshandel och det bör finnas liten eller ingen nedre svans.

Den långa övre svansen indikerar att köparna höjde priserna upp någon gång under perioden men säljtrycket drev tillbaka priserna att stänga nära där de öppnade. Eftersom detta skedde i en uppåtgående trend ses som en potentiell vändning. När vi stöter på den inverterade Hammer kommer vi att leta efter en högre öppen på nästa period innan mönstret bekräftas.

Den långa övre svansen indikerar att köparna höjde priserna upp någon gång under perioden men säljtrycket drev tillbaka priserna att stänga nära där de öppnade. Eftersom detta skedde i en uppåtgående trend ses som en potentiell vändning. När vi stöter på den inverterade Hammer kommer vi att leta efter en högre öppen på nästa period innan mönstret bekräftas.

Shooting star

Shooting Star är en typ av bearish vändning mönster. Shooting star ser exakt ut som Inverted hammaren, men i stället för att bli upptäckt i en nedåtgående trend så finns deni en upptrende och därmed har olika konsekvenser. Liksom Inverted hammaren består den av ett candle med en liten underkropp, liten eller ingen undre svans, och en lång övre svans som är minst två gånger storleken på underkroppen.

Den långa övre svansen indikerar att köparna höjde priserna upp någon gång under den men stött på säljtryck som drev priserna tillbaka ned under perioden att stänga nära där de öppnade. Eftersom detta skedde i en uppåtgående trend ses det som en potentiell vändning.

Den långa övre svansen indikerar att köparna höjde priserna upp någon gång under den men stött på säljtryck som drev priserna tillbaka ned under perioden att stänga nära där de öppnade. Eftersom detta skedde i en uppåtgående trend ses det som en potentiell vändning.

Marubozu

Marubozu är namnet på en japansk canle som används i teknisk analys för att indikera en aktie har handlas kraftigt i en riktning genom hela sessionen och stängde på sin höga eller lägsta priset av dagen. En Marubozu candle representeras endast av en body, den har ingen svans. En vit Marubozu har en lång vit kropp och bildas när den öppnar lika med lägsta och stänger lika med högsta.

Den vita Marubozu indikerar att köparna kontrollerade priset på aktien från öppningen till slutet av dagen, och anses vara mycket bullish.

En svart Marubozu ljus har en lång svart kropp och bildas när den öppna lika med högsta och stänger lika med lägsta. En svart Marubozu indikerar att säljarna kontrollerade priset från öppningen till slutet av dagen, och anses mycket bearish.

Den vita Marubozu indikerar att köparna kontrollerade priset på aktien från öppningen till slutet av dagen, och anses vara mycket bullish.

En svart Marubozu ljus har en lång svart kropp och bildas när den öppna lika med högsta och stänger lika med lägsta. En svart Marubozu indikerar att säljarna kontrollerade priset från öppningen till slutet av dagen, och anses mycket bearish.

Spinning top

Spinning top är en japanskt mönster med en kort kropp som finns i mitten av två långa svansar. En spinning top är ett tecken på en situation där varken köparna eller säljarna har vunnit för den tidsperioden, eftersom marknaden har stängt relativt oförändrat från när den öppnade, marknaden är obeslutsamma om sin trend. De övre och undre långa svansarna berättar att både köpare och säljare hade övertaget någon gång under tidsperioden. När en spinning top formas efter upp eller ner på marknaden, kan det vara en indikation på en pågående vändning.

Three white soldiers

Three whit soldiers är ett candle diagram mönster i de finansiella marknaderna. Den utspelar sig över tre handelsdagar och föreslår en stark pris omsvängning från en bear marknad till en bull marknaden. Mönstret består av tre långa candles som en trappa, vart och en ska öppnas ovanför den föregående, helst i mitten prisintervallet av den föregående dagen. Three white soldiers hjälper till att bekräfta att en bear marknad har upphört och stämningen på marknaden har blivit positiv. Detta mönster har en motsatt mönster, kallas Tre Black Crows, som delar samma attribut i omvänd ordning.

Three Black Crows

Three black crows är en term som används av börsanalytiker att beskriva en marknads nedgång. Det visas på ett candle diagram på de finansiella marknaderna. Den utspelar sig över tre handelsdagar, och består av tre långa candles nedåt som en trappa. Varje candle ska öppna under den föregående, helst i mitten prisintervallet av den föregående dagen. Mönstret visar en stark pris omsvängning från en bull marknaden till en bear marknad.

Three black crows hjälper till att bekräfta att en bull marknaden har upphört och stämningen på marknaden har blivit negativ..

Three black crows hjälper till att bekräfta att en bull marknaden har upphört och stämningen på marknaden har blivit negativ..

Morning star

Morning Star är ett mönster som ses i ett candle diagram, en typ av diagram som används av aktieanalytiker för att beskriva och förutsäga prisutvecklingen för ett värdepapper, derivat och valutor över tiden.

Mönstret består av tre candle: normalt en lång bearish, följt av en kort bullish eller bearish doji, som sedan följs av en lång bullish. För att få en giltig Morning Star, kommer de flesta handlare leta efter toppen av den tredje candle för att vara åtminstone halvvägs upp av den första candle i mönstret. Svarta candle indikerar fallande priser, och vita candle indikerar stigande priser.

Hittade i en nedåtgående trend, kan detta mönster vara en indikation på att en vändning i prisutvecklingen kommer att äga rum. Vad mönstret representerar i utbud och efterfrågan är en hel del försäljning i den period som utgör den första svarta candle, sedan en period av lägre handel, vilket indikerar obeslutsamhet på marknaden, detta bildar andra candle. Detta följs av ett stort vitt candle, som representerar köpare som tar kontroll över marknaden. Eftersom Morning Star är en tre-candle mönster, kommer handlare inte att vänta på bekräftelse från en fjärde candle. Höga volymer på tredje handelsdagen bekräftar mönstret. Handlare kommer att titta på storleken av candle för en indikation på storleken på den potentiella omsvängning. Ju större vita och svarta candle, och ju högre vita i förhållande till det svarta, desto större potentiell vändning.

Diagrammet nedan illustrerar.

Mönstret består av tre candle: normalt en lång bearish, följt av en kort bullish eller bearish doji, som sedan följs av en lång bullish. För att få en giltig Morning Star, kommer de flesta handlare leta efter toppen av den tredje candle för att vara åtminstone halvvägs upp av den första candle i mönstret. Svarta candle indikerar fallande priser, och vita candle indikerar stigande priser.

Hittade i en nedåtgående trend, kan detta mönster vara en indikation på att en vändning i prisutvecklingen kommer att äga rum. Vad mönstret representerar i utbud och efterfrågan är en hel del försäljning i den period som utgör den första svarta candle, sedan en period av lägre handel, vilket indikerar obeslutsamhet på marknaden, detta bildar andra candle. Detta följs av ett stort vitt candle, som representerar köpare som tar kontroll över marknaden. Eftersom Morning Star är en tre-candle mönster, kommer handlare inte att vänta på bekräftelse från en fjärde candle. Höga volymer på tredje handelsdagen bekräftar mönstret. Handlare kommer att titta på storleken av candle för en indikation på storleken på den potentiella omsvängning. Ju större vita och svarta candle, och ju högre vita i förhållande till det svarta, desto större potentiell vändning.

Diagrammet nedan illustrerar.

Detta är bara en liten beskrivning. För mer ingående beskrivningar föreslår jag att du läser följande bok.

Bli en vinnare med candlesticks eller Slaget om kursstapeln, av Tobbe Rosén.

Inga kommentarer:

Skicka en kommentar